澳洲房地产发出了危险信号!睁大眼睛:要小心了

2025-11-05 17:23 来源:未知 作者:Yara 浏览量:loading...

在目前的澳洲住房贷款市场中,

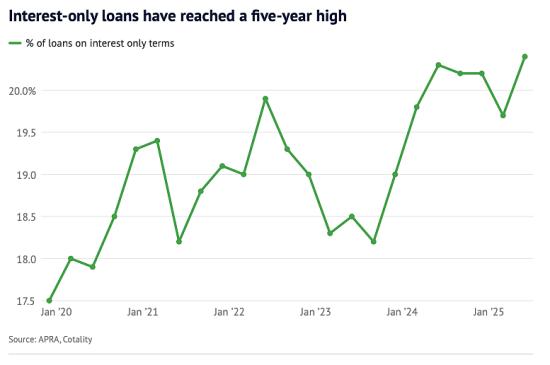

“只还利息” 贷款(Interest-only loan,简称 IO loan)的比例已升至五年来新高,

这已经引发金融监管机构对债务水平可能威胁经济稳定的担忧。

而一旦监管机构出手限制这种贷款形式,

可能会打击投资者需求,进而对房价造成下行压力。

Cotality Australia 研究主管 Eliza Owen 表示:

目前还没有多少人注意到这个趋势,但值得关注的是,

当前高达71%的只还利息贷款都由投资者申请,

而投资者在今年6月季度占全国新贷款的比例为37.7%。

相比之下,五年前这一比例仅为25.4%,呈持续增长态势。

她指出:

澳洲金融监管委员会已注意到这一现象,

并警示正在密切监控这类潜在的高风险借贷活动。

根据澳洲审慎监管局(APRA)的最新数据显示:

目前全澳住房贷款中:

有20.4%为只还利息的贷款,这是自2019年6月以来的最高点。

只还利息贷款允许借款人在前5到10年内只支付利息,而本金部分则在之后的还款期开始偿还。

相比之下,“本息同还”(P&I)贷款则要求借款人在整个贷款期间同时偿还本金与利息。

尽管IO贷款在2015年曾达到高峰,占比45.6%,

但由于统计口径的不同,当时的数据无法与现在完全对比。

正是那次激增促使APRA在2017年出台强硬政策,

将IO贷款比例限制在30%以内,并收紧了借款资格。

投资者青睐IO贷款的原因之一是:

可以通过 “负扣税”(negative gearing)将利息支出从应税收入中扣除,而本金部分则不能,

因此采用IO结构可以最大化税务上的利益。

相比之下,首置业者和自住业主更倾向于选择P&I贷款,

而他们通常也更难获得IO贷款批准,尤其是在利率较高的情况下。

Owen说:

如果金融监管机构对IO贷款出手限制,将影响住房融资的获取难度,

也可能导致一些投资者退出市场,从而对房价形成压力。

目前,悉尼房价已再创新高,墨尔本的中位房价也逼近历史高点。

这一轮上涨很大程度上受到利率降低的支撑,使得借款人能够贷得更多。

AMP首席经济学家Shane Oliver指出:

IO贷款和投资者活动的激增让人回想起2017年监管机构实施宏观审慎政策的时期。

他说:

随着贷款标准放宽,我们看到投资者和IO贷款数量大幅增长,主要是为了享受负扣税的优势。

但这也意味着,越来越多的人背负了高额债务,而实际上并没有在偿还本金。

2017年时监管机构就认为这种行为风险过高,

可能会危及金融系统的稳定性并加剧市场波动。

现在央行和APRA都在关注IO贷款的反弹趋势,

虽然目前还未达到危险水平,但如果持续上升,可能就会成为问题。

值得注意的是:

目前IO贷款的利率仅比P&I贷款高出约0.2个百分点,

这与2017年、2018年时1.6至1.8个百分点的利差相比,显得更加吸引人。

来自Two Red Shoes的贷款经纪人Rebecca Jarrett-Dalton表示:

IO贷款的增长并不让人意外,特别是在投资者人数增加的背景下。

我们也看到不少父母购入投资房产,计划日后转卖给孩子。

但对于首置业者而言,获得这类贷款门槛更高,而且最终还是要偿还本金。

而且在利息期结束后每月还款金额会大幅上升,因此并不划算。

扫描二维码

获得房产一手资讯